海外旅行の突然のキャンセルは他人事ではない

筆者の友人が年始に海外旅行にゆくため成田空港でチェックインの列にいました。その時に、友人の母親から、「父が倒れ救急車で運ばれた!」との電話が入り、すぐ成田から病院に向かうことになり旅行をキャンセルすることになりました。

友人の父親は幸い一命をとりとめたのですが心臓病で入院加療が必要となりました。父親の緊急入院ということもあり、その友人のご家族にとっては正月休みを海外で過ごすという楽しみは頓挫することになりました。

旅行のキャンセルはやむを得ませんが、こんな直前でのキャンセルは、航空賃やホテル代なども含めて全額支払い済みですが戻ってきません。何とも、正月休みのやっと取れたチケットとホテルを思うと、やりきれない気持ちが伝わってきました。

筆者も80代後半の親の介護をしているので、2日以上留守にできない立場なので、海外旅行を出発直前でキャンセルする事態が発生する可能性はもはや他人事ではないと思っています。

高齢の親や祖父母を抱えている方、あるいは持病を持っている高齢の親や兄弟をお持ちの方にとっては、例え予約段階で元気であっても、海外旅行の突然のキャンセルや、旅行先で中断して帰国する事態を想定しなければならない年代なのだと改めて思い知らされた次第です。

筆者は「夫婦で海外旅行」「家族で海外旅行」を目指しているので、そのような事態に備えた保険を検討することも課題となりました。

筆者はSPGアメリカンエキスプレスカードをメインカードとして使用しているので、アメリカンエキスプレス社の「キャンセルプロテクション」のようは保険の必要性がますます増すものと思います。

旅行中断の場合は帰国便の手配や費用は想定外に高額になる可能性がある

今回の友人のケースは出発直前でしたので成田空港から国内の病院までゆくだけで、旅先からの帰国便の手配や支払いがなかったのが救いでした。

もし、アメリカやヨーロッパあるいはアフリカに滞在中に、当初の旅行を中断し緊急に帰国するような事態が起きた場合には、帰国便の手配をすることになります。正月休みの期間という時期的にエコノミークラスは取りづらい時期です。ビジネスやファーストクラスなどの座席を確保することになると、その航空賃を考えるとかならの金額になることが予想されます。

旅行会社の企画ツアーならば、旅行代金の返金はない上に、帰国便の手配に伴う航空賃は自己負担になるでしょう。

個人で航空便を予約したとしても、復路の航空便の変更ができるケースは正規料金(もしくはそれに準じた航空券)で発行した場合になることが多いとお思います。格安で購入したNon-refundable とかNon-routableの記載がある航空券の場合は変更ができないのではないでしょうか。

しかも、旅先で航空券を購入しようとしても現金の持ち合わせや不十分なことが多いですし、たとえ、クレジットカードでの支払いでも、家族旅行などで航空券代が高額になる場合には支払い限度額が対応していなければ難しくなります。

出国したのちに旅行を中断して帰国せざるを得ない場合は、出国前のキャンセルよりも何倍もの費用負担が発生する可能性があります。

やはり備えとして、何らかの保険が欲しいところです。併せて、支払い限度額の大きいクレジットカードを1枚は持ってゆくことも必要だと思います。できれば、夫婦が個別に本会員になっていれば限度額が2人分になります。

海外旅行のキャンセルや中断に伴う費用を補償する保険商品

これまでは、海外旅行に行く場合には、旅行保険に加入するにせよ、クレジットカードの付帯保険を利用するにせよ、旅行者である自分や同伴者の事故や病気に備えるために保険を考えていました。

しかし、旅行に行かない留守家族や親族の病気や危篤などを想定した、「非旅行者の健康リスク」に備えた保険が必要になる時代になったかと思うと、親の長命化というのはそういうリスクが増大する意味でもあると強く認識をしました。シニア世代の海外旅行は何かとリスクが多くなってゆきます。

筆者に取ってももはや他人事ではないので、早速ネットでこの種の保険商品;

- 旅行のキャンセル保険(出国前)

- 旅行の中断保険(出国後)

を調べてみました。

キャンセル費用補償保険

出国前の旅行キャンセルに対応した保険は、旅行保険の特約としてありました。各保険会社で取り扱っています。特約なので、何らかの旅行保険に加入する必要があります。

例として、JTBグループのJI(ジェイアイ)傷害火災保険株式会社様の特約プランを挙げておきます。

この種の保険は、原則として保険会社の旅行保険の特約で加えることになります。

また数は少ないのですが単独商品としてもあるようです。クレジットカードの付帯保険を前提に海外旅行する場合には単独で加入できる保険があると便利です。

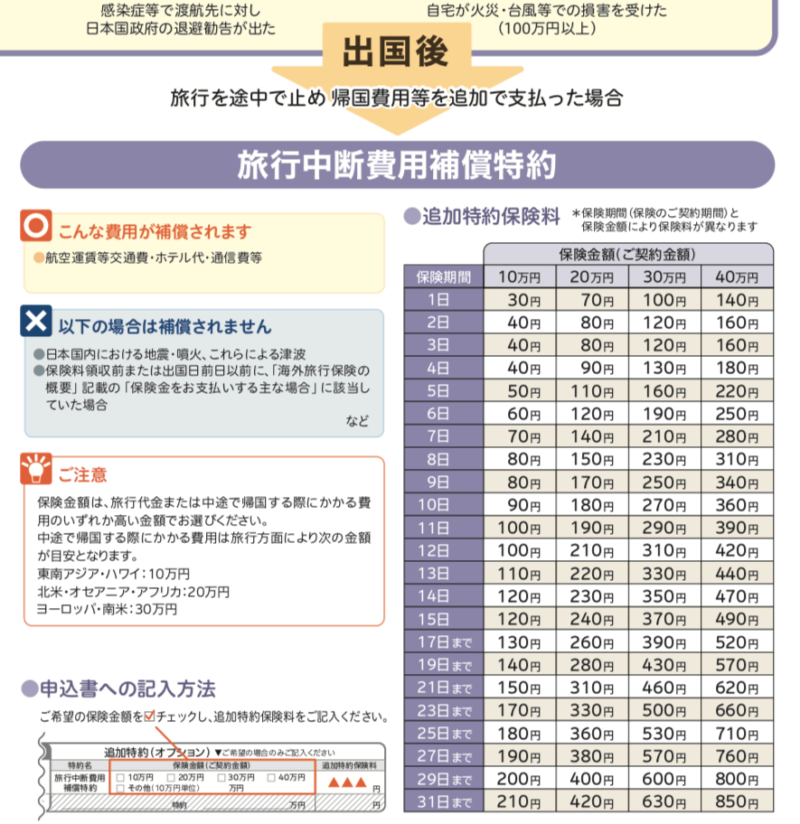

旅行中断費用補償保険

日本を出国し旅行が始まり旅先で楽しんでいるところに緊急電話が入るのは想定外ではなくなる時代です。旅行を中断し旅先から単独で帰国する場合の航空賃までカバーできる保険もあるようです。保険料も比較的割安なので、筆者のような旅行の中断が起こり得る方は事前に調べて保険の加入を検討することもこれからの必須の検討課題です。

この保険も特約なので基本となる旅行保険に加入する必要があります。

一例としてJTBグループの「JI傷害火災保険」の“たびほ”の商品の画像を掲載しておきます。

クレジットカードの付帯保険でどこまで賄えるか

一方、この種の保険がクレジットカードに付帯しているかをネットで調べると次の通りでした。

- 旅行のキャンセル費用の補償保険:わずかですが下記の3社のクレジットカードがありました。全て年会費が有料のカードです。

- 途中で旅行を中断し帰国することに伴う費用補償保険:クレジットの付帯保険ではありませんでした。

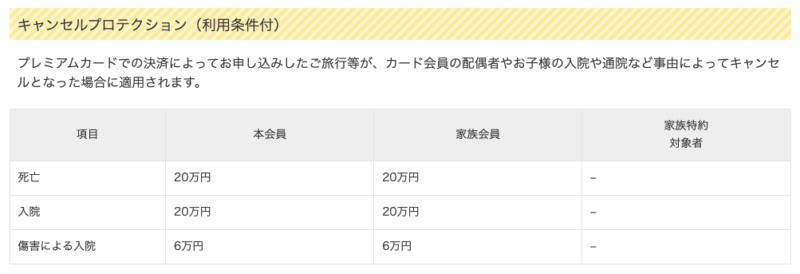

この種の保険がクレジットカードに付帯するのは、まだ数が少ない状況であることがわかります。その中で「キャンセルプロテクション」という言葉が一般的に使用されていることから、アメリカンエキスプレスカードがその先頭にいるカードだと思います。保険としてクレジットカードに付帯する保険でどこまでカバーされているのか調べてみました。

アメリカンエキスプレスカード(略称アメックス)

クレジットカードの付帯保険では、アメリカンエキスプレスカードの「キャンセルプロテクション」が有名です。

筆者は、「SPGアメックスカード」の所持者なので「キャンセルプロテクション」の適用が可能です。

本記事は、アメックス社が発行し各会員に配布している「規定集」から「海外旅行」「宿泊施設の利用」「輸送手段(航空機・船舶・鉄道・車など)の利用」のキャンセルに関する部分だけを抜粋しまとめたものです。詳細と最新の規定は必ず公式㌻でご確認願います。

a.付帯しているカード

「キャンセルプロテクション」が付帯しているアメリカンエキスプレスカードは以下の通りです。ゴールドクラス以上のカード限定になっています。

- アメックスゴールド

- デルタスカイマイル・アメックスゴールド

- アメックス・スカイトラベラープレミア

- SPGアメックス

- アメックスプラチナ

- ANAアメックスプレミアム

- アメックスビジネスゴールド

- アメックスビジネスプラチナ

b.補償を受けられる人と条件

「キャンセルプロテクション」の補償が受けられるのは、基本カード会員および家族カード会員そして追加カード会員となっており、カードホルダーに限定されています。

また、カードで当該サービスの支払いが行われていることが必要で「利用付帯」であることが注意点です。

海外旅行の航空券・ホテルの予約や企画ツアーの予約には、必ず当該アメックスカードで決済していることが前提になります。

c.補償の対象となるキャンセルの理由

キャンセルの理由として認められるものは以下の通りです。

( a ) カード会員、カード会員の配偶者またはカード会員の1親等以内の親族の

- 死亡、

- 傷害または疾病による入院、または

( b ) カード会員、カード会員の配偶者またはカード会員の子供の傷害による

- 通院

規定によると 、下記のように記載されています。

カード会員が第 3 条(特定のサービスの範囲)に規定する特定のサービスの提供を受けられなくなった場合に、基本カード会員がキャンセル費用を負担したことによって被った損害に対して、この補償規定に従い、補償金を支払います。

アメックス保険規定集から

d.補償限度額

補償限度額の設定は1年ごと(毎年2月1日開始)になっています。

| カードの種類 | 死亡・入院の場合 | 通院の場合 | 出張の場合 |

| 【ゴールドカード】 ・アメックスゴールド 年会費31,900円(税込) ・デルタスカイマイルアメックスゴールド 年会費28,600円(税込) ・アメックススカイトラベラープレミア 年会費38,500円(税込) ・SPGアメックス 年会費34,100円(税込) | 最高10万円 | 最高3万円 | 最高10万円 |

| 【プラチナカード】 ・アメックスプラチナ 年会費143,000円(税込) ・ANAアメックスプレミアム 年会費165,000円(税込) | 最高50万円 | 最高15万円 | 最高50万円 |

| アメックスビジネスゴールド 年会費34,100円(税込) | 最高10万円 | 最高3万円 | 適用外 |

| アメックスビジネスプラチナ 年会費143,000円(税込) | 最高50万円 | 最高15万円 | 適用外 |

海外旅行のキャンセルは、早めに決まれば10万以内で収まる場合もあると思いますが、ピークシーズン(正月・クリスマス・ゴールデンウィークなど)では、結構な金額なりますので、10万円で不足する場合もあると思います。

チェックインの列に並んでいる最中にキャンセルしなければならない事態になったのでは、到底10万円では間に合わない事態になると思います。

それでも、もし現金で旅行代金を支払っていれば何の補償もないことを考えれば、クレジットカードで支払いをするだけで、付帯保険が適用になるのは大変ありがたいことです。

プラチナカードで支払いができれば高額な補償が適用されます。プラチナカードに優位性があることは当然で納得ですが、退職後のシニア世代にとってはプラチナカードの年会費の負担は大きいものがあり、筆者も断念しています。10万円で不足することが想定される場合は、保険会社の特約保険にコスパよく加入する方法を検討するのが必要になると思っています。

「キャンセルプロテクション」の補償を受け取れるのは、カードホルダーに限定されるので、本人だけではなく同伴者も含めて、カードホルダー(本会員・家族カード会員など)にしておくのも一つの手ではあると思います。

夫婦で20万円の補償額は、早めのキャンセルであれば全額まかなえる可能性もあります。全く補償がないよりも10万円でも20万円でも補償があるのは嬉しいことです。

補償を受けるには、カードで支払いしていることが条件なので、旅行費用(航空券代・ホテル代・車代など)をカード決済しておくことが必須です。

自己負担額は、「キャンセル費用の10%相当額」か「千円」のいずれか高い額です。

付帯保険はクレジットカードの付帯サービスの一つですが、ゴールドカード以上の特典として、年会費相当に見合うサービスだと思います。クレジットカードの付帯サービスといっても侮れないサービスです。

筆者は退職した年金受給世代ですが、年会費が高いからといってゴールドカードを敬遠するのではなく、サービスの価値を判断しながら賢くカードを保有することが“コスパ”の良いシニアライフに繋がると思っています。

TRUST CLUBカード

「TRUST CLUBカード」は三井住友トラストクラブ株式会社が発行するクレジットカードです。国際ブランドはVISAとMasterCardです。

同社は「ダイナースクラブカード」も発行しており、付帯保険も同様のサービス内容となっています。

「キャンセルプロテクション」が付帯する「TRUST CLUBカード」は次の通りです。

公式㌻の画像を掲載しておきます。

対象となるカードの年会費は以下の通りです。

- Trust Club ワールドエリートカード 130.000円(税抜き)

- Trust Club プラチナVISAカード 35.000円(税抜き)

- Trust Club ワールドカード 12.000円(税抜き)

- デルタ スカイマイル TRUST CLUB プラチナVISAカード 40.000円(税抜き)

キャンセルプロテクションの補償を受けられるのはカード会員に限定されています。

利用付帯であることもアメックスと同様です。

年会費が高額な部類に入るカードが多い中、唯一、12,000円と1万円台で発行できるカードがTrust Club ワールドカードです。安価なカードが欲しい方には候補になると思います。

ダイナースクラブ・プレミアムカード

本カードも三井住友トラストクラブ株式会社が発行するクレジットカードです。国際ブランドは「Diners Club」だけです。

ダイナースプレミアムカード(年会費税別130,000円)で下記の「ショッピングプロテクション」補償が受けられます。

利用付帯なので本カードで決済していることが条件になります。

アメックスプラチナカードと同様の年会費ですが、補償だけを見るとアメックスプラチナカードのようが高額の補償になります。

まとめ

クレジットカードに付帯する

- 旅行のキャンセル

- 旅行の中断

に伴う費用負担保険を見てきましたが、まだまだ数が少ない状況でした。実質的にはカード会社2社だけが「キャンセルプロテクション」の付帯保険を備えていたにすぎません。

しかし、日本の人口が急速に高齢化にシフトする現象が進行する状況ですので、今後ますますその必要性が増すものと推察しています。

現状では、保険会社の保険商品が割安ですが、旅行保険の特約であることから、何らかの旅行保険に加入することが前提になるため、事前に調べてコスパの良い保険商品を手に入れることが必要です。

「キャンセルプロテクション」だけは2社の3種類のカードに付帯していることがわかりましたが、年会費が高額な部類に属するゴールドカード以上でした。

補償を受ける条件も各社共通で

- 利用付帯

- カードホルダー限定

です。

限度額を見ると、例として死亡や入院の場合では、ゴールドカードクラスで10万円で、プラチナカードクラスで20万円から50万円までの幅がありますが、アメックスプラチナカードに優位性があります。

しかし、いずれのカードにも「旅行中断」の場合の保険が付帯せず、保険会社の旅行保険の特約に加入するとなると旅行保険まで費用を出す必要があることから、中途半端な状態にあります。

クレジットカードの保険にも「旅行中断費用補償保険」が付帯することを強く望みたいと思います。

一方、本記事では、海外旅行に焦点を当てて記述していますが、ショッピングプロテクションは、旅行以外にも様々なシーンで活用できるのです。

アメックスのショッピングプロテクションの対象は規定集では下記のキャンセルにも使えることが記載されています。

- 国内旅行契約 、海外旅行契約に基づく サービス

- 旅館、ホテルなどの 宿泊施の提供およびそれに付帯するサービス

- 航空機 、船舶 、鉄道 、自動車などによる旅客の輸送

- 宴会 、パーティの用に供する施設の提供およびそれに付帯するサービス

- 運動 、教養などの趣味の指導 、教授または施設の提供

- 演劇 、音楽 、美術 、映画などの公演 、上映 、展示 、興行

幅広いサービスの予約をキャンセルせざるを得ない場合に使えることがわかります。

日常的にコンサートや映画などのチケットを購入するシーンが多いと思います。旅行以外にも有効に活用することができるので嬉しくなる付帯サービスです。もちろん海外旅行中の観劇や演奏会のチケットのキャンセルにも有効です。日本にいても海外にいても使える「キャンセルプロテクション」をさらに活用する知恵を出したいものです。

そのためにも、決済はカード払いにする習慣が大切です。筆者のオススメは、旅行とエンターテイメントに強いアメリカンエキスプレスカードから選ぶことです。特に旅行好きの方には、ホテル代にもなる、マイルにもなる、“マリオットボンヴォイポイント”が貯まるSPGアメックスカードはおすすめです。

筆者の家庭では、夫婦で、現金払いを一掃するつもりでクレジットカードの“価値ある”情報に関心を持っています。

コメント